Informe

SOJA

El pasado 12/07 el USDA en su informe mensual de oferta y demanda disminuyeron la estimación de stocks finales del ciclo 22/23 en EE.UU. vs el mes de junio a 6,3 mill. de t. El dato resulto bajista en el mercado debido a que los operadores en la previa del informe esperaban que los stocks se situaran en 5,7 mill. de t.

Para Argentina, el USDA realizó un leve incremento en su estimación de producción para el ciclo 21/22, pasando de 43 mill. de t a 44 mill. de t.

MAÍZ

El USDA incrementó la estimación de los stocks finales del cereal para la campaña 22/23 para EE.UU. Los mismos pasaron de 35,6 mill. de t a 37,3 mill. de t. En dicho país el cultivo de maíz se encuentra comenzando sus primeros estadios reproductivos.

El pasado 12 de julio el gobierno argentino incrementó el volumen de equilibrio a 36 mill. de t para el ciclo 21/22. El avance de cosecha alcanza el 58% de la superficie.

TRIGO

El USDA realizó un recorte de un 0,2% de la producción mundial vs. el mes anterior, y un 0,9% vs. el ciclo 21/22, debido en gran parte a la caída de producción en Argentina, Ucrania la Unión Europea Las cotizaciones en Chicago continúan disminuyendo.

Localmente el mercado posee el foco colocado en la situación climática, la falta de precipitaciones y escasa humedad que dificulta el avance de siembra del cereal.

GIRASOL

En las últimas semanas se pudo observar una disminución en las cotizaciones de los aceites, incluida la del girasol. Continúa la preocupación generada por el conflicto bélico entre Rusia y Ucrania donde parte del territorio invadido quedó sin implantar.

Localmente, la caída en las cotizaciones internacionales impulsó los precios locales hacia la baja. La posición disponible en MATba cotiza en torno a los 505 usd/t.

Factores que afectan a los precios

SOJA

El USDA recortó los stocks finales para EE.UU.

Mercado Internacional

Los cultivos en EE.UU. Comienzan sus etapas de definicion de rendimiento

El mercado internacional en las últimas semanas se centró sombre el desarrollo de los cultivos en el hemisferio norte. En EE.UU. el 32% de la superficie sembrada ya se encuentra en floración, mientras que un 8% transita el llenado de grano. Dichas etapas reproductivas del cultivo son fundamentales para la definición de rendimiento, por lo cual el clima de las próximas semanas será determinante para el mismo.

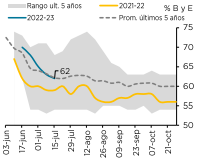

Actualmente la condición de Bueno + Excelente alcanza el 62% del área, 1 p.p. que a igual fecha en la campaña 21/22. El pasado 12/07 el USDA en su informe mensual de oferta y demanda disminuyeron la estimación de stocks finales del ciclo 22/23 en EE.UU. vs el mes de junio a 6,3 mill. de t. El dato resulto bajista en el mercado debido a que los operadores en la previa del informe esperaban que los stocks se situaran en 5,7 mill. de t.

Por otro lado, el organismo disminuyó la estimación de importación de China para el ciclo 21/22 en 2 mill. de t, quedando finalmente en 90 mill. de t. Otro dato que resulto bajista para el precio de la soja fue el recorte de la posición neta comprada de los fondos especulativos en Chicago. En el último mes pasaron de estar comprados en 22 mill. de t a 13 mill. de t.

CONDICIÓN DE BUENO + EXCELENTE DE LA SOJA EN EE.UU

Mercado Nacional

Incremento de la estimación de producción.

Para Argentina, el USDA realizó un leve incremento en su estimación de producción para el ciclo 21/22, pasando de 43 mill. de t a 44 mill. de t.

En cuanto a las cotizaciones, desde el ultimo informe las mismas se encuentran sostenidas en torno a los 385 usd/t para el disponible y 385 usd/t para la posición noviembre. En cuanto a la posición cosecha de la próxima campaña, la misma ronda los 353 usd/t, como se puede observar en el grafico continua por encima del promedio de los último años a misma fecha.

Actualmente, el precio disponible se encuentra con un premio vs la capacidad teórica de pago de la industria de 12,7 usd/t. De todas formar, la comercialización de soja continúa por debajo del promedio de los últimos años. Según el MAGyP, al 06/07 solamente el 28% de lo producido de encontraba con precio cerrado vs el 39% de a igual fecha el ciclo anterior.

POSICIÓN MAYO EN MATBA

Estrategia

SOJA 21/22: COBERTURA CON PRECIOS HASTA EL 40% . COMENZAR A ANALIZAR MÁRGENES CON VALORES PROYECTADOS PARA EL CICLO 22/23.

MAÍZ

El USDA incrementó los stocks finales en EE.UU.

Mercado Internacional

El 64% del cereal en EE.UU. se encuentra en condiciones B+E

En su último informe de oferta y demanda, el USDA incrementó la estimación de los stocks finales del cereal para la campaña 22/23 para EE.UU. Los mismos pasaron de 35,6 mill. de t a 37,3 mill. de t. En dicho país el cultivo de maíz se encuentra comenzando sus primeros estadios reproductivos, por lo cual el clima para los próximos días es fundamental para la definición de rendimiento.

En Europa el cultivo sufrió una importante ola de calor en pleno desarrollo reproductivo. Por ello la consultora Strategie Grains recortó la estimación de producción de toda la UE a 65,4 mill. de t, quedando 4,3 mill. de t por debajo de lo producido en la campaña 21/22. En Brasil continúa el avance de cosecha sobre el maíz de safrinha, el avance actual es del 74%.

La producción que se estima para Brasil alcanzaría las 115 mill. de t, significando un volumen récord histórico, quedando disponible para exportar 37 mill. de t. y de las cuales hasta el mes de junio inclusive solamente se exportaron 5,8 mill. de t. Por lo cual se prevé que el saldo restante ingrese al mercado internacional en los próximos meses. Esto último sumado al ingreso de maíz tardío de Argentina podría presionar las cotizaciones a la baja.

COTIZACIONES DEL MAÍZ EN EL MERCADO DE CHICAGO

Mercado Nacional

Cosecha en Argentina en torno al 58%.

En el plano local, continúa la recolección sobre los lotes sembrados de manera tardía. Al 15/07 el progreso de cosecha alcanzaba el 58% de la superficie total, 4 p.p por encima de la misma semana en la campaña previa. El rinde promedio ronda los 70 qq/ha, casi 1 qq/ha por debajo de la media del ciclo 20/21.

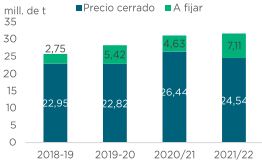

Las cotizaciones en MATba continúan siendo presionadas tanto por la macroeconomía internacional, como por el fuerte avance de cosecha del cereal en Argentina y Brasil. El disponible en Matba ronda los 231 usd/t, 45 usd/t menos que el máximo alcanzado en el comienzo de la cosecha durante el mes de abril. En cuanto a la comercialización, el pasado 12 de julio el gobierno argentino incrementó el volumen de equilibrio a 36 mill. de t para el ciclo 21/22. De dicha campaña, según el MAGyP, ya se comercializó con precio cerrado el 44% de la producción total esperada.

COMERCIALIZACIÓN DE MAÍZ EN LA PRIMER SEMANA DE JULIO DE CADA CAMPAÑA

Estrategia

MAÍZ 21/22: COBERTURA CON PRECIOS HASTA EL 40% PMAÍZ 21/22: COBERTURA CON PRECIOS HASTA EL 50% PARA EL MAÍZ TARDÍO, PODRÍA CONDICIONAR EL PRECIO UNA BUENA PRODUCCIÓN DE ARGENTINA Y BRASIL.

TRIGO

El USDA recortó la producción mundial 22/23

Mercado Internacional

Las cotizaciones del cereal continúan disminuyendo en Chicago

El pasado martes 12 de julio el USDA informó las nuevas estimaciones de oferta y demanda mundiales de trigo, realizando un recorte de un 0,2% de la producción mundial vs. el mes anterior, y un 0,9% vs. el ciclo 21/22, debido en gran parte a la caída de producción en Argentina (2,5 p.p. menos que en el ciclo pasado), de Ucrania (9,3 p.p. por debajo) y de la Unión Europea (1,5 p.p. menos).

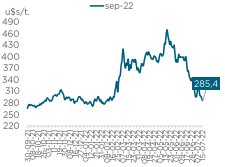

Por otro lado, las cotizaciones en Chicago continúan disminuyendo, pasando la posición septiembre de 310,9 usd/t el 01/07 a 292,1 el día de hoy. Cabe destacar que la posición alcanzó el 17/05 los 469,8 usd/t y actualmente cotiza en valores previos a la guerra. En cuanto al conflicto bélico, las Naciones Unidas realizó reuniones en Estambul con Rusia y Ucrania para asegurar el suministro de cereales a través del Mar Negro y aún no se ha llegado a un acuerdo.

Actualmente en Ucrania hay aproximadamente 22 mill. de t de granos sin exportar debido a la guerra, por lo que la capacidad de almacenaje está en máximos y preocupa a los productores por el ingreso de la campaña nueva

COTIZACIONES DEL TRIGO EN CHICAGO POSICIÓN SEP-22

Mercado Nacional

La situación climática genera preocupación a la cadena agroalimentaria.

Localmente el mercado posee el foco colocado en la situación climática, la falta de precipitaciones y escasa humedad que dificulta el avance de siembra del cereal. La BCR informó que en la región núcleo hay 150 mil has. con falta de agua y que han sufrido fuertes heladas. Estiman que se sembrarán 5,9 mill. de has vs. las 6,9 mill. de has implantadas el ciclo anterior, por lo que la producción sería de 17,7 mill. de t vs. las 18,5 mill. de t informadas en el reporte de junio.

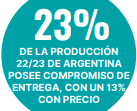

Por otro lado, la BCBA estimó el pasado jueves que el avance de siembra es del 90,7% con una demora interanual de 5.5 p.p., destacando que no descartan nuevos ajustes sobre la proyección de área que estima la Bolsa de 6,2 mill. de has. En cuanto a la exportación, según datos del MAGyP, el 23% de la producción posee compromiso de entrega y el 13% precio sobre la producción estimada de 20,8 mill. de t del ciclo 22/23, mientras que el 94% de la campaña pasada posee compromiso de entrega y el 86% precio, sin modificaciones en los volúmenes de equilibrio. Las cotizaciones disponibles continúan estables en torno a los 334 usd/t y 290 usd/t la posición diciembre.

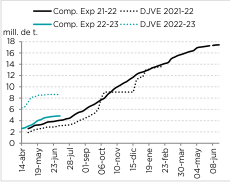

COMPRAS Y DJVE DE LA EXPORTACIÓN ARGENTINA

Estrategia

APROVECHAR LOS BUENOS VALORES DEL TRIGO, TENIENDO EN CUENTA LAS NECESIDADES FINANCIERAS. ANALIZAR OPCIONES DE COBERTURA Y VENTAS ANTICIPADAS 22/23.

GIRASOL

Caída de las cotizaciones de los aceites.

Mercado Internacional

En las últimas semanas se pudo observar una disminución en las cotizaciones de los aceites, incluida la del girasol. Los precios alcanzaron los 2500 usd/t en Rotterdam el 15/03 debido a la preocupación generada por el conflicto bélico entre Rusia y Ucrania donde gran porcentaje del territorio invadido quedó sin implantar.

Desde mediados de marzo, las cotizaciones iniciaron un camino bajista estando actualmente en torno a los 1510 usd/t, arrastrado por la baja de los demás aceites como el de colza el cual bajó cerca de 250 usd/t en tan solo una semana, sumado a la caída de la demanda y elevados precios de fletes marítimos. El pasado martes, el USDA informó las nuevas estimaciones de oferta y demanda, sin modificaciones en el área implantada de Ucrania la cual ronda las 4,6 mill. de has. vs. las 7,1 mill. de has del ciclo anterior.

Por el lado de Rusia, el área pasa de 9,6 mill. de has. a 9,2 mill. de has. en el ciclo 22/23. En cuanto al conflicto bélico, en los últimos días se realizaron conversaciones en Estambul entre Rusia y Ucrania en busca de un corredor marítimo a través del Mar Negro para comenzar a reactivar el flujo de comercialización, sin obtener resultados positivos hasta el momento.

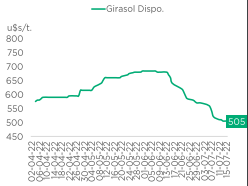

COTIZACIONES DE ACEITES EN ROTTERDAM

Mercado Nacional

Localmente, la caída en las cotizaciones internacionales de los aceites impulsó los precios locales hacia la baja. Actualmente, la posición disponible en MATba cotiza en torno a los 505 usd/t luego de estar 15 días atrás en 570 usd/t y en 660 usd/t el mes pasado a igual fecha. Según Asagir, la siembra de girasol local crecería casi un 40% para el ciclo 22/23 pasando a 2,2 mill. de has.

La producción local pasaría de 3,35 mill. de t a 4,2 mill. de t, llevando a una participación mundial del comercio de aceite de girasol de un 8,2%, disminuyendo la de Ucrania un 15% pasando a un total del 35% y otro 35% por parte de Rusia. Por otro lado, se estima que habrá disponibilidad de semilla de girasol para las 2,2 mill. de has a implantar.

Según datos de MAGyP, al 06/07 ya hay comercializadas el 64% de la producción del ciclo 21/22 del cual el 60% posee precio. Esto representa 2,4 mill. de t sobre las 3,8 mill. de t producidas.

EVOLUCIÓN DE LA COTIZACIÓN DISPONIBLE EN MATBA

Estrategia

ANALIZAR LOS PRECIOS OFRECIDOS PARA LA CAMPAÑA 2021/22, SEGÚN LOS OBJETIVOS DE VENTA DE CADA EMPRESA. COMENZAR A SEGUIR DE CERCA LOS PRECIOS 22/23.

https://www.az-group.com.ar/ https://boosteragro.com/blog-esp/

Constantemente incorporamos nuevas herramientas, funciones y contenido de alta calidad para ayudarlo a simplificar la administración diaria y la toma de decisiones en el campo.