Informe

SOJA

Según el último informe del USDA del mes de mayo, partiendo de un área récord de 34,9 mill. de has, EE.UU. alcanzaría una producción total de 126,2 mill. de t, siendo esta 4,6% superior al ciclo 21-22 y la más elevada de la historia.

Localmente, el avance de cosecha de soja total en Argentina alcanza el 77,6% del área apta. Actualmente, el rinde promedio nacional es de 29,4 qq/ha lo cual permite sostener la estimación de producción en 42 mill. de t.

MAÍZ

La CONAB realizó estimaciones correspondientes a Brasil en el mes de mayo. Respecto a la producción, se estimó una disminución de 0,9 mill. de t vs. el informe de abril pasando a un total de 114,6 mill. de t. El USDA estimó para Estados Unidos una producción total para el ciclo 22/23 de 367,3 mill. de t, 16,6 mill. de t menos que la producción correspondiente a la campaña 21/22.

Localmente, la cosecha alcanza el 27% de la superficie total implantada de 7,3 mill. de has. El rinde promedio ronda los 67,8 qq/ha.

TRIGO

En las últimas jornadas, las cotizaciones de trigo se vieron impulsadas fuertemente luego de que el USDA recortara el 35% la producción esperada del ciclo 22-23 en Ucrania. A esto se le sumó la noticia del cierre de exportaciones de parte de India.

En el plano local, se informó el comienzo de siembra de trigo en los primeros lotes del norte del país. Según el MAGyP, las DJVE para el ciclo 22-23 alcanzan las 8,2 mill. de t.

GIRASOL

El USDA informó los primeros datos de la campaña 22/23 para el girasol a nivel mundial. Para dicho ciclo, se pronostica una caída de 6,6 mill. de t de producción mundial debido al conflicto bélico que impidió la correcta siembra en Ucrania.

Localmente, las cotizaciones de aceite de girasol se incrementaron 50 usd/ t en el último mes, pasando a 2150 usd/ t, mientras que el valor del girasol según el MATba, ronda los 660 usd/ t vs. 590 usd/ t del mes anterior.

Factores que afectan a los precios

SOJA

La relación stock consumo continuaría ajustada en EE.UU.

Mercado Internacional

El USDA espera récord de producción para EE.UU.

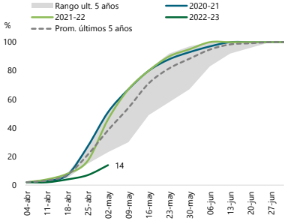

El pasado 12 de mayo el USDA dio a conocer su informe mensual de oferta y demanda. En el mismo mostró las primeras estimaciones para el ciclo 22-23. Partiendo de un área récord de 34,9 mill. de has, el país norteamericano alcanzaría una producción total de 126,2 mill. de t, siendo ésta 4,6% superior al ciclo 21-22 y la más elevada de la historia. Es importante destacar, que el USDA estima la producción con un rinde de tendencia, el cual necesita buenas condiciones climáticas durante el desarrollo del cultivo. Los stocks finales se ubicarían en 8,3 mill. de t, lo cual indicaría que la relación stock/demanda en EE.UU. continuaría ajustada en torno a 6,8%. Por el momento el progreso de siembra en dicho país sigue con demoras.

Al 16 de mayo el avance era del 30% sobre el área total esperada, 9 p.p por debajo del promedio de las últimas 5 campañas. En cuanto a la demanda, EE.UU. ya vendió 11,2 mill. de t de forma anticipada de la campaña 22-23, muy por encima de las 6,6 mill. de t vendidas a igual fecha en el ciclo 21-22. Por su parte la CONAB informó que la cosecha en Brasil alcanza el 93,7%. También aumentó la producción esperada en 1,4 mill. de t quedando en 123,8 mill. de t.

RESULTADOS DEL INFORME DEL USDA PARA EE.UU.

Mercado Nacional

Argentina pendiente del ingreso de la cosecha

En el plano local, según la BCBA, al 12/05 el avance de cosecha de soja total en Argentina alcanza el 77,6% del área apta. Actualmente, el rinde promedio nacional es de 29,4 qq/ha, lo cual permite sostener la estimación de producción en 42 mill. de t 1,1 mill. de t menos que la campaña 20/21 en la cual se sembraron 600 mil has más que el ciclo corriente. En cuanto a la soja de segunda, el progreso es del 76,6% con un rinde medio nacional de 24,1 qq/ha. El mismo se vio perjudicado en algunos lotes por las heladas de finales del mes de marzo, las cuales afectaron de manera considerable el llenado de grano del cultivo.

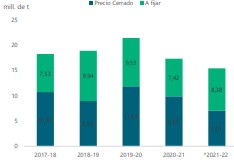

En cuanto a las cotizaciones, actualmente el disponible en MATba ronda los 433 usd/t mientras que la posición mayo-23 cotiza en valores cercanos 387 usd/t. Según el MAGyP, al 11-03 el productor había comercializado el 37% de la producción total esperada, y sólo el 17% se encuentra con precio. A igual fecha el ciclo anterior 24% estaba con precio.

PRECIO CERRADO VS. A FIJAR A IGUAL FECHA VS. CICLOS ANTERIORES

Estrategia

SOJA 21/22: COBERTURA CON PRECIOS HASTA EL 40% PARA LA SOJA, y LUEGO AVANZAR EN OPCIONES BUSCANDO ASEGURAR PISOS.

MAÍZ

El USDA estima una diminución en los stocks de EE.UU. correspondientes al ciclo 22/23

Mercado Internacional

Nuevas estimaciones para el ciclo 22/23

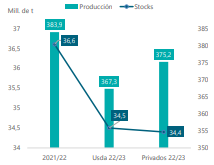

La semana pasada en el informe de la CONAB se realizaron nuevas estimaciones correspondientes a Brasil en el mes de mayo. Respecto a la producción, se estimó una disminución de 0,9 mill. de t vs. el informe de abril pasando a un total de 114,6 mill. de t debido a una reducción en el rendimiento, aunque compensado por un incremento en el área de siembra. Aún se estima una cosecha récord, pese a las complicaciones climáticas que afectan el potencial de rendimiento. Por otro lado, el USDA realizó nuevas estimaciones de oferta y demanda del cereal, donde se mostraron los primeros datos correspondientes al ciclo 22/23 en EE.UU. Se espera una producción de 367,3 mill. de t, 16,6 mill. de t menos que la producción correspondiente a la campaña 21/22.

Respecto a los stocks finales de EE.UU., se espera una disminución de 2 mill. de t para el próximo ciclo, alcanzando las 34,5 mill. de t. Continúa la guerra entre Rusia y Ucrania, lo que dificulta la comercialización de los cereales por los puertos del Mar Negro, al igual que la siembra en Ucrania donde se estima que la producción será de 19,4 mill. de t vs. las 42,12 mill. de t del ciclo 21/22. Otro factor alcista para las cotizaciones es el retraso de la siembra en EE.UU. la cual alcanza el 49%, con un avance intersemanal del 27% y por debajo del promedio de los últimos 5 años del 67%. Por último, las cotizaciones en Chicago rondan los 307 usd/t para la posición julio 2022, sin elevadas modificaciones vs. las semanas anteriores.

AVANCE DE SIEMBRA EN EE.UU.

Mercado Nacional

Amplían el volumen de equilibrio 21/22

En el plano local, según datos de la Bolsa de Cereales, la cosecha alcanza el 27% de la superficie total implantada de 7,3 mill. de has. El rinde promedio ronda los 67,8 qq/ha con picos de 86,7 qq/ha en la zona del norte de La Pampa y Oeste de Buenos Aires y pisos de 38,2 qq/ha en el centro este de Entre Ríos. El avance de cosecha fue de un 1,6%, debido a que los lotes presentaron un % de humedad elevado para realizar la recolección para grano con destino comercial. La producción total estimada se mantiene en 49 mill. de t.

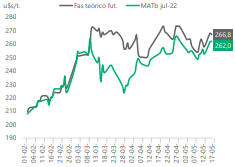

Por otro lado, el gobierno realizó una ampliación en el volumen de equilibrio de la campaña 21/22 pasando a un total de 30 mill. de t, estando al día de hoy las DJVE en 26,99 mill. de t y 2,08 mill. de t anotadas para la 22/23. Del total de producción, según datos del MAGyP, el 43% posee compromiso de entrega y el 31% posee precio. Por último, las cotizaciones locales se mantuvieron sin mayores cambios en el MATba, rondando la posición julio los 262 usd/t, levemente por encima de los 257 usd/t a inicios de mes. Esta posición, posee un descuento de 4,8 usd/t sobre la capacidad teórica de pago de la exportación mientras que la posición más cercana posee un premio de 6,7 usd/t, siendo el FAS Teórico 266,8 usd/t.

CAPACIDAD TEÓRICA DE PAGO DE LA EXPORTACIÓN EN JULIO 22, EN MATBA

Estrategia

MAÍZ 21/22: COBERTURA CON PRECIOS HASTA EL 40% PARA EL MAÍZ TARDÍO, PODRÍA CONDICIONAR EL PRECIO UNA BUENA PRODUCCIÓN DE ARGENTINA Y BRASIL.

TRIGO

El suministro de trigo desde el mar Negro está muy limitado

Mercado Internacional

Ucrania produciría 35% menos que la campana anterior

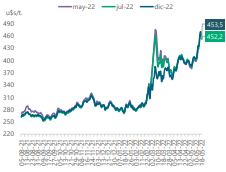

En las últimas jornadas, las cotizaciones de trigo se vieron impulsadas fuertemente luego de que el USDA recortara el 35% la producción esperada del ciclo 22-23 en Ucrania. A esto se le sumó la noticia del cierre de exportaciones de parte de India, que si bien no es un país que suela tener un papel importante en la exportación del cereal, se esperaba que este año exporte cerca de 8,5 mill. de t, cubriendo parte de la oferta faltante desde el Mar Negro.

El trigo en Chicago promedió durante las últimas dos semanas 418 usd/t, 20 usd/t más que el promedio del mes de abril y cerca de los máximos alcanzados durante el mes de febrero, cuando comenzó la guerra. Por otro lado, en EE.UU. La condición de Bueno + Excelente del trigo de invierno se ubica en 27% del área total, por debajo del promedio de los últimos 5 años. Por su parte, el avance de siembra del trigo de primavera alcanza el 39% de la superficie esperada, 28 p.p demorado vs las últimas 5 campañas a igual fecha.

COTIZACIONES DEL TRIGO EN CHICAGO

Mercado Nacional

Volumen de equilibrio 22/23 en 10 mill. de t.

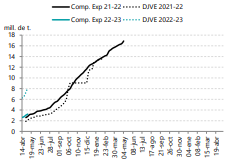

En el plano local, se informó el comienzo de siembra de trigo en los primeros lotes del norte del país. La BCBA estima que el área sembrada será de 6,5 mill. de ha. Según el MAGyP, las DJVE para el ciclo 22-23 alcanzan las 8,2 mill. de t, 5,8 mill. de t por encima de igual fecha el ciclo 21/22. De dichas toneladas, la exportación solamente tiene compradas en el mercado interno 3,6 mill. de t, de las cuales 2,1 mill. de t están con precio cerrado y el saldo a fijar. Actualmente el precio disponible en MATba ronda los 385 usd/t, quedando con un descuento sobre la capacidad teoría de pago de 23 usd/t.

Para la posición diciembre, el descuento es menor quedando en 2,4 usd/t. La suba del precio de los fertilizantes sumado a los buenos valores para la cebada, han hecho que se modifiquen los planes de siembra de los productores ajustando el área total para el trigo e incrementando, en algunos casos, la siembra de cebada. En las últimas semanas los precios de la urea disminuyeron, mientras que para los fosforados localmente no se vio la misma situación.

COMPRAS Y DJVE DE LA EXPORTACIÓN ARGENTINA

Estrategia

APROVECHAR LOS BUENOS VALORES DEL TRIGO, TENIENDO EN CUENTA LAS NECESIDADES FINANCIERAS. ANALIZAR OPCIONES DE COBERTURA Y VENTAS ANTICIPADAS 22/23.

GIRASOL

Caída del área de siembra en Ucrania

Mercado Internacional

En el plano internacional, el USDA en su último reporte de oferta y demanda correspondiente al mes de mayo, informó los primeros datos de la campaña 22/23 para el plano mundial.

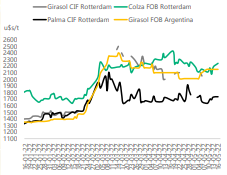

Para dicho ciclo, se pronostica una caída de 6,6 mill. de t de producción mundial debido al conflicto bélico que impidió la correcta siembra en Ucrania. En dicho país, el USDA estima una caída del 37,1% en la producción de girasol (total a producir de 11 mill. de t vs. las 17,5 mill. de t del ciclo 21/22), mientras que en Rusia la merma se estima que sea de un 6,9% pasando de una producción total de 15,57 mill. de t a 14,5 mill. de t.

Para el caso de Argentina, se prevé un incremento en la producción vs. el ciclo actual de un 25,3%, pasando de 3,35 mill. de t a 4,2 mill. de t. Respecto a las cotizaciones del aceite, en el último mes en el mercado de Rotterdam se mantuvieron, rondando actualmente los 2100 usd/ t, por debajo de los 2500 usd/ t de mediados de marzo.

EVOLUCIÓN DE LAS COTIZACIONES DE LOS ACEITES

Mercado Nacional

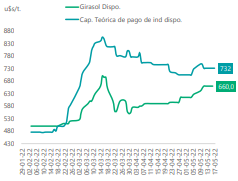

Localmente, las cotizaciones de aceite de girasol incrementaron 50 usd/ t en el último mes, pasando a 2150 usd/ t, mientras que el valor del girasol según el MATba, ronda los 660 usd/ t vs. 590 usd/ t del mes anterior, lo que genera un descuento sobre la capacidad teórica de pago de la industria de 71,7 usd/ t, siendo ésta de 731,7 usd.

Para los precios futuros de aceite, el MAGyP publicó valores FOB de 2150 usd/ t para la posición junio, y 50 usd/ t menos para la julio 22 a la abril 23. Por otro lado, el USDA en su último informe de oferta y demanda estimó un incremento de las exportaciones de aceite de girasol argentino de 100 mil t. para el ciclo 22/23 (850 mil t.), mientras que para el ciclo actual las mantuvo en 750 mil t. Según datos del MAGyP, ya hay comercializadas 2,2 mill. de t de las cuales 2 mill. de t poseen precio representando un 55% del total producido de 3,6 mill. de t.

CAPACIDAD TEÓRICA DE LA INDUSTRIA VS DISPONIBE EN MATBA

Estrategia

ANALIZAR LOS PRECIOS OFRECIDOS PARA LA CAMPAÑA 2021/22, SEGÚN LOS OBJETIVOS DE VENTA DE CADA EMPRESA. COMENZAR A SEGUIR DE CERCA LOS PRECIOS 22/23.

https://www.az-group.com.ar/ https://boosteragro.com/blog-esp/

Constantemente incorporamos nuevas herramientas, funciones y contenido de alta calidad para ayudarlo a simplificar la administración diaria y la toma de decisiones en el campo.