Informe

SOJA

El mercado está pendiente del avance de siembra en EE.UU. Luego de un inicio con importantes demoras debido al clima húmedo y frío en diferentes regiones, los productores norteamericanos lograron avanzar con un buen ritmo.

En el plano local, La BCBA aumentó la estimación de producción en Argentina de soja a 43,3 mill. de t, 3% por encima del informe de la semana pasada debido a un incremento en el rinde promedio.

MAÍZ

El productor norteamericano aceleró considerablemente el avance de siembra en los lotes de maíz. Por otro lado, según el último informe semanal del IMEA, la cosecha de maíz de safrinha en Mato Grosso alcanzó el 2,37% del área total.

Localmente, el progreso de cosecha alcanza el 32% de la superficie total implantada, A igual fecha, en la campaña anterior el avance rondaba el 34%.

TRIGO

El mercado posee el foco en el marco mundial, donde se sostiene el conflicto bélico y preocupa el abastecimiento. Es por esta situación, que la ONU está realizando tratativas para facilitar las exportaciones rusas tanto de cereales como de fertilizantes.

En el plano local, el USDA espera que Argentina exporte durante la campaña 22/23 14 mill. de t, por encima de las 10 mill. de t estimadas para Ucrania debido al conflicto bélico.

CEBADA

El USDA informó la producción estimada para la campaña 22/23. La misma sería de 148,9 mill. de t, un 2,7% más que el ciclo 21/22. Esto se debe a un incremento en la producción principalmente de EE.UU., Rusia 11% y Canadá, países que contrarrestan la caída en la producción de Ucrania y Australia.

Localmente se espera que la campaña 22/23 el área de siembra ronde las 1,3 mill. de has.

Factores que afectan a los precios

SOJA

El progreso de siembra en EE.UU. alcanza el 66% según el USDA.

Mercado Internacional

Cotizaciones cercano a precios récord

En los últimos quince días, en el marco internacional, el mercado estuvo pendiente del avance de siembra en EE.UU. Luego de un inicio con importantes demoras debido al clima húmedo y frío en diferentes regiones, los productores norteamericanos lograron avanzar con un buen ritmo. Al 30/05, el progreso según el USDA es del 66% de la superficie estimada de 36,4 mill. de has, lo que representa un área de siembra récord. A igual fecha del año pasado, el avance era del 86% mientras que el promedio de las últimas 5 campañas es del 67%.

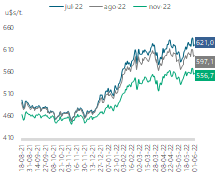

Para los próximos siete días, según Ag Weather World, en los estados de Nebraska, Iowa e Illinois (35% de la superficie total) se esperan precipitaciones de entre 20 y 60 mm con temperaturas mínimas de 5 y 10 grados pudiendo demorar el avance de siembra de los últimos lotes. Por otro lado, según CFTC, en este último mes los fondos especulativos mantuvieron su posición neta comprada estando cercana a las 22 mill. de t. En cuanto a las cotizaciones en Chicago, la posición julio ronda en 621 usd/t habiendo alcanzado máximos desde que comenzó a cotizar, de 636,5 el pasado 27/05.

COTIZACIONES DE SOJA EN CHICAGO

Mercado Nacional

La cosecha en Argentina está cercana a finalizar

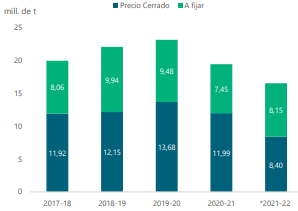

En el plano local, La BCBA aumentó la estimación de producción en Argentina de soja a 43,3 mill. de t, 3% por encima del informe de la semana pasada. Esto se dio debido a un incremento en el rinde promedio el cual alcanza los 28,4 qq/ha. El avance de cosecha al 02/06 cubre el 94,3% de la superficie total. En cuanto a la comercialización del ciclo 21/22, según el MAGyP la industria ya compró 14,8 mill. de t, mientras que la exportación de poroto 1,7 mill. de t. Del total de las compras, sólo un 40% se encuentran con precio cerrado mientras que 8,1 mill. de t están a fijar.

PRECIO CERRADO VS. A FIJAR A IGUAL FECHA VS. CICLOS ANTERIORES

Estrategia

SOJA 21/22: COBERTURA CON PRECIOS HASTA EL 40% PARA LA SOJA, y LUEGO AVANZAR EN OPCIONES BUSCANDO ASEGURAR PISOS

MAÍZ

El USDA informó un avance intersemanal de 37 p.p. en EE.UU.

Mercado Internacional

Estimación de cosecha récord de maíz safrinha

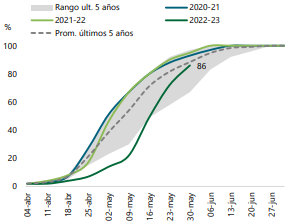

La En el plano internacional, al igual que ocurre con la oleaginosa, en las últimas semanas el productor norteamericano aceleró considerablemente el avance de siembra en los lotes de maíz. Al 30/05, según los datos del USDA, se encuentra sembrada el 86% de la superficie total estimada de implantación vs. el 49% la semana previa (12,2 mill. de has de progreso sobre las 33 mill. de has estimadas). Por otro lado, según el último informe semanal del IMEA, la cosecha de maíz de safrinha en Mato Grosso alcanzó el 2,37% del área total luego de un avance intersemanal de 1,2 p.p. (estado que representa el 43% del total de la producción de maíz tardío de Brasil).

Respecto al estado de Paraná, el DERAL informó que el 21% de la superficie de maíz de safrinha se encuentra en etapa de madurez fisiológica, el 63% en llenado de grano, el 14% en floración y el 2% restante en estado vegetativo (este estado representa el 18% del total a producir de maíz tardío). La CONAB sostiene que la producción de maíz rondará las 114,2 mill. de t de las cuales 89,9 mill. de t corresponden al maíz de safrinha. En cuanto a las cotizaciones, en el mercado de Chicago la posición julio-22 ronda los 287 usd/t, por debajo de los 318 usd/t informados la quincena previa.

AVANCE DE SIEMBRA EN EE.UU.

Mercado Nacional

La exportación paga en paridad contra el FAS Teórico

Localmente, según la Bolsa de Cereales, el progreso de cosecha alcanza el 32% de la superficie total implantada, 7,8 p.p. por debajo del promedio de los últimos 5 años. A igual fecha en la campaña anterior el avance rondaba el 34%. El rinde promedio es de 68,6 qq/ha, manteniendo una producción estimada de 49 mill. de t en 7,2 mill. de has cosechables sobre las 7,3 mill. de has implantadas. El bajo volumen de lluvias y las heladas aceleran el secado de las plantas y reducen la calidad.

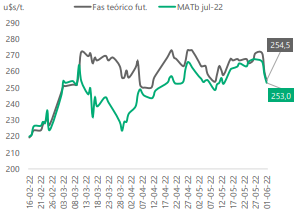

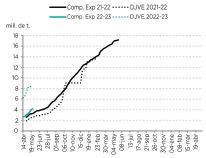

En cuanto a las cotizaciones, la posición disponible en MATba ronda los 254 usd/t, luego de sufrir una caída de aproximadamente 20 usd/t en las últimas cuatro jornadas. Actualmente la exportación se encuentra pagando en paridad vs. la capacidad teórica de pago. Las DJVE para el ciclo actual son de 27 mill. de t con un volumen de equilibrio de 30 mill. de t, mientras que las del ciclo próximo rondan las 2,9 mill. de t. Según el MAGyP, al 26/05 se habían comercializado 25,8 mil. de t del ciclo 21/22 de las cuales el 33% de encuentra con precio cerrado.

CAPACIDAD TEÓRICA DE PAGO DE LA EXPORTACIÓN EN JULIO 22, vs. MATBA

Estrategia

MAÍZ 21/22: COBERTURA CON PRECIOS HASTA EL 40% PARA EL MAÍZ TARDÍO, PODRÍA CONDICIONAR EL PRECIO UNA BUENA PRODUCCIÓN DE ARGENTINA Y BRASIL.

TRIGO

Preocupación por el suministro mundial

Mercado Internacional

Cotizaciones presionadas por posibles mejoras en el flujo de comercialización

En el plano internacional, el mercado posee el foco en el conflicto bélico y la preocupación que el mismo genera sobre el abastecimiento mundial. Es por esta situación, que la ONU está realizando tratativas para facilitar las exportaciones rusas tanto de cereales como de fertilizantes. También se realizaron reuniones entre Rusia y Turquía con el objetivo de hacer un corredor para facilitar las exportaciones de trigo ucraniano.

Respecto a las cotizaciones, luego del máximo alcanzado en Chicago el mes de mayo de 469 usd/t la posición julio al día de hoy cayó considerablemente hasta los 383 usd/t (representando una baja cercana a 86 usd/t). Por otro lado, continúa el desarrollo de los cultivos de invierno en el hemisferio norte, donde se prevé que la sequía en EE.UU. haya disminuido el potencial de rendimiento del cereal. En cuanto a la Unión Europea, las condiciones son favorables, aunque en gran parte de Francia, Portugal y España la sequía afecta el cultivo.

COTIZACIONES DEL TRIGO EN CHICAGO POSICIÓN JUL-22

Mercado Nacional

DJVE en 14,5 mill. de t para la campaña 21/22 y 8,57 mill. de t para el ciclo 22/23

En el plano local, el USDA espera que Argentina exporte durante la campaña 22/23 14 mill. de t, por encima de las 10 mill. de t estimadas para Ucrania debido al conflicto bélico. Con esta situación, pasaría a ser el sexto exportador mundial de cereal, por debajo de Rusia, Europa, Australia, Canadá y EE.UU. Sin embargo, durante el mes de mayo el clima seco en gran parte de la región núcleo generó incógnitas sobre la siembra.

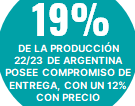

Según datos de la Bolsa de Cereales de Rosario, la intención de siembra en esta región caería 15% vs. el ciclo 21/22, lo que significa unas 250 mil has menos. A nivel país, la caída vs. la campaña pasada ronda las 550 mil t. totalizando 6,35 mill. de has. Según el MAGyP, de la campaña nueva la exportación posee DJVE por 8,5 mill. de t con un volumen de equilibrio de 10 mill. de t., con compras por 4,2 mill de t. de las cuales el 12% posee precio y el restante a fijar. A igual fecha la campaña anterior, las compras rondaban las 3,3 mill de t.

COMPRAS Y DJVE DE LA EXPORTACIÓN ARGENTINA

Estrategia

APROVECHAR LOS BUENOS VALORES DEL TRIGO, TENIENDO EN CUENTA LAS NECESIDADES FINANCIERAS. ANALIZAR OPCIONES DE COBERTURA Y VENTAS ANTICIPADAS 22/23.

CEBADA

Mundialmente se produciría un 2,7% más que el ciclo 21/22

Mercado Internacional

La producción de Ucrania caería un 39,5% vs. la campaña 21/22

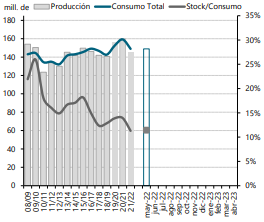

El pasado 09/05 el USDA informó la producción estimada para la campaña 22/23. La misma sería de 148,9 mill. de t, un 2,7% más que el ciclo 21/22. Esto se debe a un incremento en la producción principalmente de EE.UU. de un 53%, de Rusia 11% y de Canadá 51%, países que contrarrestan la caída en la producción de Ucrania y Australia. Las exportaciones de Ucrania se espera que pasen de 5 mill. de t del ciclo 21/22 a 2 mill. de t para la campaña nueva, mientras que Rusia incrementaría las mismas en 1,5 mill. de t pasando a 6 mill. de t totales a exportar. La relación stock/ consumo continuará ajustada cercana al 11,4%.

Debido al conflicto bélico, se disminuiría considerablemente la exportación mediante los puertos del Mar Negro, por lo que la mercadería debería comercializarse por transporte ferroviario disminuyendo así, la velocidad de traslado. Por el momento, el estado de la cebada está sufriendo, como consecuencia de temperaturas y precipitaciones por debajo de lo normal.

OFERTA Y DEMANDA MUNDIAL

Mercado Nacional

Buena expectativa productiva para la campaña 22/23

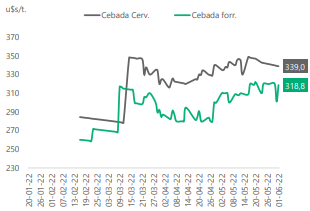

Para Argentina, se espera que para la campaña 22/23 el área de siembra ronde las 1,3 mill. de has, lo cual significa aproximadamente un 10% superior al ciclo 21/22. Con esto se puede estimar que las expectativas de producción alcancen las 5 mill. de t, siempre y cuando se sostengan buenas condiciones climáticas y un paquete tecnológico que acompañe las expectativas de rendimiento. En cuanto a las DJVE, rondan para el ciclo 22/23 las 814 mill. de t, de las cuales 753 mil t. corresponden a la forrajera y el restante a la cervecera. Para la nueva campaña, las cotizaciones de cebada forrajera son de 335 usd/t, mientras que para la cervecera ronda los 378 usd/t.

COTIZACIONES LOCALES

Estrategia

ANALIZAR LOS PRECIOS OFRECIDOS PARA LA CAMPAÑA 2021/22 SEGÚN LOS OBJETIVOS DE VENTA DE CADA EMPRESA. ANALIZAR LOS MÁRGENES DEL CICLO 22/23.

https://www.az-group.com.ar/ https://boosteragro.com/blog-esp/

Constantemente incorporamos nuevas herramientas, funciones y contenido de alta calidad para ayudarlo a simplificar la administración diaria y la toma de decisiones en el campo.