Informe

SOJA

El pasado 12/08 el USDA en su informe mensual de oferta y demanda incrementó la estimación de producción para EE.UU. a 123 mil. de t debido al aumento del rinde esperado por ha que pasó de 3,46 tn/ha a 3,49 qq/ha. La relación stock consumo final de la campaña 22/23 rondaría el 5,3%.

Localmente, la posición disponible en MATba se encuentra sostenida en torno a los 385 usd/t, llegando a cotizar 397 usd/t por el impulso de las noticias internacionales.

MAÍZ

En EE.UU. el USDA modificó el rinde por hectárea pasándolo de 11,11 tn/ ha a 11 tn/ ha generando así una estimación de producción del ciclo 22/23 4 mill. de t. inferior a la del mes anterior.

Localmente, el USDA no realizó modificaciones en la producción estimada del ciclo 22/23 por lo que se mantuvo en 55 mill. de t. Las DJVE se ubican en 32,5 mill. de t con un volumen posible de exportación de 36 mill. de t, mientras que las DJVE del ciclo 22/23 rondan las 6,6 mill. de t.

TRIGO

Según los datos informados por el USDA sobre la oferta y la demanda de trigo, se incrementó la estimación de producción mundial pasando a 779,6 mill. de t, debido en gran parte a un incremento en la producción de Rusia.

Localmente, se dio por finalizada la siembra de trigo correspondiente al ciclo 22/23 totalizando unas 6,1 mill. de has, lo que representa una reducción de un 9% vs. el ciclo anterior.

GIRASOL

El USDA, incrementó levemente la estimación de producción de girasol a nivel mundial para la campaña 22/23 vs. el mes de junio. De todas, la misma estaría un 11% por debajo de lo producido en el ciclo 21/22.

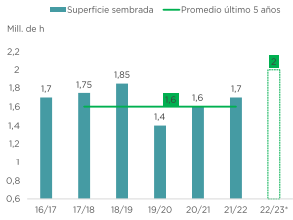

La BCBA estima que la superficie sembrada en Argentina alcance las 2 mill. de ha, significando un incremento de 300 mil ha sobre el ciclo previo y 400 mil ha por encima del promedio de los últimos 5 años.

Factores que afectan a los precios

SOJA

El USDA incrementó la estimación de producción en EE.UU.

Mercado Internacional

Los cultivos en EE.UU. Comienzan sus etapas de definicion de rendimiento

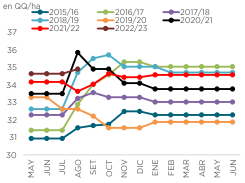

El pasado viernes 12 de agosto el USDA dio a conocer su informe mensual de oferta y demanda. Pese a que en la previa del mismo, los privados esperaban una reducción en la estimación de producción norteamericana, se puedo observar un incremento de la misma a causa de un aumento en el rendimiento vs. el mes anterior el cual pasó de 3,46 tn/ ha a 3,49 tn/ ha, con una leve caída en el área implantada la cual pasó a 35,29 mill. de has. La producción de la campaña 22/23 aumentaría de 122,6 mill. de t en julio a 123,32 mill. de t en el actual informe. De todas formas, la relación stock/consumo en EE.UU. continuaría ajustada en torno al 5,3%.

Por esto último, los analistas continúan pendientes del desarrollo de la oleaginosa estadounidense. Actualmente el 93% de la superficie se encuentra en floración y el 74% en llenado de grano, etapas críticas de definición de rendimiento. La condición de bueno + excelente continúa disminuyendo semana a semana, lo cual generó que las cotizaciones de la soja en Chicago se incrementaran en los últimos 20 días. La posición noviembre a finales de julio rondaba los 480 usd/t y llegó a cotizar 532 usd/t. Al día que se redactó este informe estaba en torno a los 519 usd/t.

EVOLUCIÓN DE LOS RINDES DE SOJA EN EE.UU.

Mercado Nacional

32% de la soja local con precio cerrado

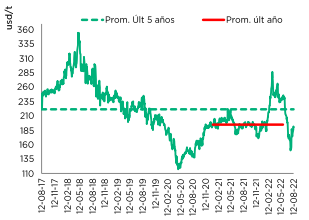

En el plano local, la posición disponible en MATba se encuentra sostenida en torno a los 385 usd/t, llegando a cotizar 397 usd/t por el impulso de las noticias internacionales. La posición cosecha de la campaña nueva ronda los 367 usd/t. En cuanto a la comercialización de la oleaginosa, según el MAGyP al 10/08 se había vendido 21,6 mill. de t, de las cuales solo 14, 3 mill. de t están con precio cerrado y el resto a fija. Esto se explica en parte por la brecha cambiaria entre el dólar oficial al cual cotiza la soja y los dólares financieros. El precio disponible en dólar MEP (como se muestra en el gráfico) ronda los 190 usd/t, por debajo de los 220 usd/t promedios de los últimos 5 años.

VALOR DE LA SOJA EN DÓLAR MEP

Estrategia

SOJA 21/22: COBERTURA CON PRECIOS HASTA EL 50% . COMENZAR A ANALIZAR MÁRGENES CON VALORES PROYECTADOS PARA EL CICLO 22/23.

MAÍZ

La CONAB recortó la producción de maíz en Brasil pasando a 114 mill. de t.

Mercado Internacional

El 57% del cereal en EE.UU. se encuentra en condiciones B+E

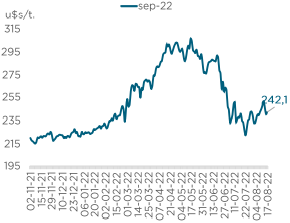

El pasado viernes 12/08 el USDA informó las nuevas estimaciones de oferta y demanda. Respecto al maíz, el organismo modificó en EE.UU. el rinde por hectárea pasándolo de 11,11 tn/ ha a 11 tn/ ha generando así una estimación de producción del ciclo 22/23 4 mill. de t. inferior a la del mes anterior, la cual pasó a 364,73 mill. de t. Sumado a esto, informó una caída en el área de 100 mil has. pasando a un total de 33,1 mill. de has. Esto se debió principalmente al clima seco y cálido en las principales regiones productoras de Medio Oeste de EE.UU.

Por otro lado, para la Unión Europea se redujo la estimación de producción un 5,3% debido a la ola de calor, totalizando con una producción de 64 mill. de t. Es por esto, que las cotizaciones en Chicago se sostienen, estando la posición septiembre cercana a los 247 usd/t mientras que la marzo 23 cotiza en torno a los 250 usd/t, presionadas igualmente por la leve reanudación de exportaciones de cereales por parte de Ucrania luego del acuerdo realizado en Estambul junto a las Naciones Unidas.

Otro dato a destacar es la condición de los cultivos en EE.UU. que, según el USDA, la condición de Bueno + Excelente disminuyó 1 p.p. vs. la semana previa pasando a un 57%, estando 5 p.p. por debajo a igual fecha del ciclo pasado y 6 p.p. por debajo del promedio de los últimos 5 años. Por último, la cosecha de maíz de safrinha en Mato Grosso finalizó, y a nivel país en Brasil supera el 85% del área implantada.

COTIZACIONES DEL MAÍZ EN EL MERCADO DE CHICAGO

Mercado Nacional

Cosecha en Argentina en torno al 94%.

Localmente, el USDA no realizó modificaciones en la producción estimada del ciclo 22/23 por lo que se mantuvo en 55 mill. de t. Las DJVE se ubican en 32,5 mill. de t con un volumen posible de exportación de 36 mill. de t, mientras que las DJVE del ciclo 22/23 rondan las 6,6 mill. de t con un tope de exportación establecido por el gobierno de 10 mill. de t. Según datos del MAGyP, el 62% de la producción 21/22 de 57 mill. de t posee compromiso de entrega con un 49% vendido con precio. La cosecha del ciclo 21/22 alcanza el 94% restando algunos lotes de maíz tardío los cuales siguen con exceso de humedad.

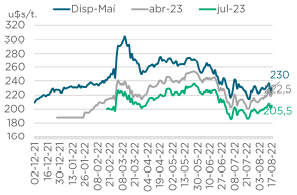

En cuanto a las cotizaciones, en MATba la disponible ronda los 236 usd/t mientras que la futura abril 23 cotiza en 227 usd/t siendo para esta posición la cotización más alta en los últimos 45 días, luego de acercarse a los 200 usd/t a inicios de julio. Por último, preocupa el caudal del Río Paraná el cual en Rosario se ubica por debajo de la línea del cero, y esto podría dificultar en cierta manera la exportación de granos en adelante generando premios sobre Bahía Blanca ya que los pronósticos del sur de Brasil y noreste argentino indican lluvias por debajo del promedio hacia fin de año.

COTIZACIONES DEL MAÍZ EN MATBA

Estrategia

MAÍZ 21/22: COBERTURA CON PRECIOS HASTA EL 50% PARA EL MAÍZ TARDÍO, PODRÍA CONDICIONAR EL PRECIO UNA BUENA PRODUCCIÓN DE ARGENTINA Y BRASIL.

TRIGO

El USDA incrementó la producción de trigo de Rusia en 6,5 mill. de t.

Mercado Internacional

Continúan las exportaciones desde puertos ucranianos.

El conflicto bélico entre Rusia y Ucrania continúa, aunque la preocupación por el suministro de alimentos parece disminuir ya que el lunes 01/08 se realizó el primer embarque de granos (de maíz) a través del corredor del Mar Negro. El día 22/07 se firmó un acuerdo entre Rusia y Ucrania en Estambul junto a las Naciones Unidas para poder realizar exportaciones desde el Puerto de Odesa. Esto repercutió en las cotizaciones en Chicago las cuales pasaron de 400 usd/t el 16/06 a 284 usd/t el 01/08 (posición septiembre´22).

Igualmente, las cotizaciones se mantuvieron estables durante los últimos 15 días. Por otro lado, según datos de la CONAB, se estima que la producción de trigo en Brasil correspondiente al ciclo 22/23 estará en torno a las 9 mill. de t debido al incremento de área del 6,6% vs. la 21/22 la cual fue de 2,92 mill. de has, estimando un rinde de 30,9 qq/ha. En cuanto a EE.UU., según el USDA el avance de cosecha de trigo de primavera fue de 7 p.p. alcanzando un total del 77% del área total implantada.

COTIZACIONES DEL TRIGO EN CHICAGO POSICIÓN SEP-22

Mercado Nacional

Finalizó la siemrba de trigo en Argentina totalizando unas 6,1 mill. de has.

En el plano local, según la BCBA se dio por finalizada la siembra de trigo correspondiente al ciclo 22/23 totalizando unas 6,1 mill. de has, lo que representa una reducción de un 9% vs. el ciclo anterior. El 69,8% del área implantada se encuentra en condición hídrica adecuada/ óptima mejorando un 4% vs. la semana previa. Por otro lado, según datos del MAGyP, con un volumen posible a exportar del ciclo 21/22 de 14,5 mill. de t, la exportación lleva comprado un 97% con un 89% con precio sobre una producción de 21 mill. de t, mientras que del ciclo 22/23 el volumen posible a exportar se mantiene en 10 mill. de t. De la proyección de producción de 19 mill. de t hay compradas con precio un 27% y el 16% posee precio.

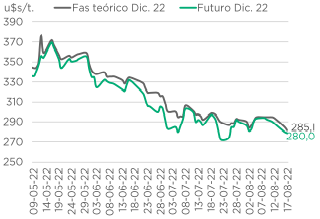

Las DJVE del ciclo 22/23 ya alcanzaron las 8,84 mill. de t mientras que las del ciclo 21/22 se mantienen en 14,5 mill. de t. En cuanto a las cotizaciones, la posición disponible en MATba ronda los 310 usd/t con un descuento sobre la capacidad teórica de pago de 35 usd/t, mientras que la futura diciembre 22 se encuentra prácticamente en paridad, con un leve descuento de 4 usd/t estando cercana a los 290 usd/t.

CAPACIDAD TEÓRICA DE PAGO DE LA EXPORTACIÓN POSICIÓN DIC-22

Estrategia

APROVECHAR LOS BUENOS VALORES DEL TRIGO, TENIENDO EN CUENTA LAS NECESIDADES FINANCIERAS. ANALIZAR OPCIONES DE COBERTURA Y VENTAS ANTICIPADAS 22/23.

GIRASOL

Caída de las cotizaciones de los aceites

Mercado Internacional

El USDA, en su último informe de oferta y demanda correspondiente al mes de agosto incrementó levemente la estimación de producción de girasol a nivel mundial para la campaña 22/23 vs. el mes de junio. De todas, la misma estaría un 11% por debajo de lo producido en el ciclo 21/22. Esto se debe principalmente a que Ucrania (segundo productor mundial) produciría un 45% menos debido al conflicto bélico con Rusia.

Por otro lado, los lotes en la UE se vieron fuertemente afectados por las continuas olas de calor del mes de julio, Francia sufrió el mes más seco y caluroso desde el año 1958.

Por ello, el USDA disminuyó la estimación de producción para los países de la comunidad a 9,7 mill. de t, 7,6% menos que el informe previo.

La cotización CIF del aceite de girasol en Rotterdam, se encuentra sostenida en torno a 1550 usd/t. Lejos de los máximos alcanzados en el mes de mayo de 2100 usd/t, acompañando de esta forma las perdidas del resto de los aceites vegetales.

OFERTA Y DEMANDA MUNDIAL DE GIRASOL

Mercado Nacional

En el plano local, la Bolsa de Cereales de Buenos Aires dio a conocer su informe de Pre-campaña 22/23 de girasol. En el mismo se estima que la superficie sembrada de dicho cultivo alcance las 2 mill. de ha, significando un incremento de 300 mil ha sobre el ciclo previo y 400 mil ha por encima del promedio de los últimos 5 años. Con el rinde promedio nacional de 20 qq/ha, se podría estimar que la producción final rondaría las 4 mill. de t.

Luego de las lluvias en las últimas semanas en el centro y norte del país, se dio inicio a la implantación del cultivo. El avance de siembra actual alcanza el 5,4% de la superficie estimada por la BCBA.

Según datos del INDEC, durante el primer semestre el 2022 se exportaron 514 mil t de aceite de girasol, el volumen más elevado desde la campaña 18/19 y 164 mil. t más que el ciclo 21/22.

SUPERFICIE SEMBRADA DE GIRASOL EN ARGENTINA

Estrategia

ANALIZAR LOS PRECIOS OFRECIDOS PARA LA CAMPAÑA 2021/22, SEGÚN LOS OBJETIVOS DE VENTA DE CADA EMPRESA. COMENZAR A SEGUIR DE CERCA LOS PRECIOS 22/23.

https://www.az-group.com.ar/ https://boosteragro.com/blog-esp/

Constantemente incorporamos nuevas herramientas, funciones y contenido de alta calidad para ayudarlo a simplificar la administración diaria y la toma de decisiones en el campo.

2 respuestas

How much is the estimated increase in the planted area for sunflowers in Argentina for the current cycle compared to the previous cycle and the average of the last 5 years?

very good article 탑플레이어포커 머니상